Caisse d'Epargne vous accompagne au quotidien et dans vos projets de vie : gestion de votre compte en ligne, simulation de crédit, assurance, épargne.

Une solution pour motiver et valoriser les salariés, dans un cadre social et fiscal avantageux(1), en les associant aux résultats de l’entreprise.

L’Essentiel

- Une rémunération à moindre coût et un vecteur d’amélioration de vos résultats : vous bénéficiez d’avantages fiscaux et sociaux(1) et d’un levier pour motiver vos équipes dans l’atteinte de résultats.

- La prime d’intéressement n’est versée que si les objectifs définis dans l’accord d’intéressement sont atteints.

- Une offre clé en main avec un accord simple à mettre en place basé sur les résultats financiers de l’entreprise et intégrant le dépôt auprès des autorités administratives compétentes(2).

- Une offre sur mesure avec un mode de calcul intégrant des objectifs spécifiques de performance.

Mode de répartition

Votre entreprise a le choix entre plusieurs critères de répartition :

- Uniforme ;

- Proportionnelle au salaire ;

- Proportionnelle au temps de présence ;

- Combinaison de plusieurs des trois critères ci-dessus.

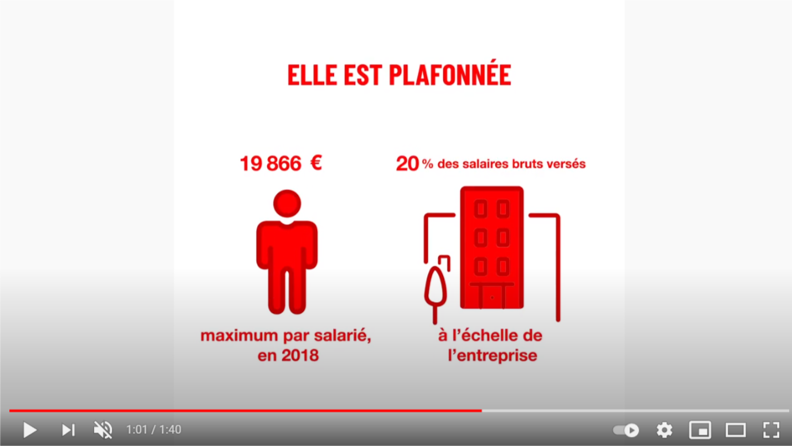

Plafonds global et individuel

- Le montant global des primes d’intéressement versées par l’entreprise ne doit pas excéder 20 % du total des salaires bruts(4) versés à l’ensemble du personnel ;

- L’intéressement versé à chaque bénéficiaire ne doit pas excéder 75 % du PASS(5).

L’intéressement en vidéo

Présentation

Notre programme « projet » est un outil pédagogique pour vous éclairer sur des sujets liés à des moments de vie.

Traitement social et fiscal

| Pour vous, employeur | Pour les bénéficiaires |

|---|---|

| L’intéressement versé est(1) : • Exonéré de charges patronales hors forfait social(6). • Déductible du bénéfice imposable à l’impôt sur les sociétés(7). | L’intéressement perçu est(1) : • Exonéré de charges sociales (hors CSG/CRDS). • S’il est placé dans un PEE et/ou un PER COL-I il est également exonéré d’impôt sur le revenu. Par ailleurs, les plus-values réalisées sont exonérées d’impôt sur le revenu(8). |

Avantages de l’intéressement par rapport à un complément de revenus

| Prime d’intéressement Cas standard Forfait social de 20 %(6) | Prime d’intéressement Cas standard Forfait social de 20 %(6) | Prime d’intéressement Loi Macron : forfait social ramené à 8 % pour les structures de moins de 50 salariés(6) | Prime d’intéressement Loi Macron : forfait social ramené à 8 % pour les structures de moins de 50 salariés(6) | ||

|---|---|---|---|---|---|

| Complément de revenu | Intéressement placé dans un PEE et/ou PERCO | Intéressement perçu | Intéressement placé dans un PEE et/ou PERCO | Intéressement perçu | |

| Montant brut versé par l’employeur | 2 500 € | 2 500 € | 2 500 € | 2 500 € | 2 500 € |

| Charges patronales (hypothèse 50 %) | 1 250 € | Exonéré | Exonéré | Exonéré | Exonéré |

| Forfait social(6) | Non applicable | 500 € | 500 € | 500 € | 500 € |

| Coût réel pour l’employeur | 3 750 € | 3 000 € | 3 000 € | 2 700 € | 2 700 € |

| Montant brut attribué à l’épargnant | 2 500 € | 2 500 € | 2 500 € | 2 500 € | 2 500 € |

| Charges sociales (hypothèse 13,75 %) | -344 € | Exonéré | Exonéré | Exonéré | Exonéré |

| CSG/CRDS | -238 €(10) | -243 €(11) | -243 €(11) | -243 €(11) | -243 €(11) |

| Impôt sur le revenu (hypothèse d’une base IR à 14 % après abattement de 10 %) | -242 € | Exonéré | -284 € | Exonéré | -284 € |

| Montant net d’impôt perçu par l’épargnant | 1 676 € | 2 258 € | 1 973 € | 2 258 € | 1 973 € |

Important : l’ensemble des informations présentées dans le tableau est donné à titre indicatif et sous réserve d’évolutions de la réglementation en vigueur à la date de rédaction du présent document. Le calcul ici obtenu reste une approximation. Un détail exhaustif nécessiterait l’intervention d’un comptable pour un calcul personnalisé. Les données chiffrées de ce tableau ont fait l’objet d’arrondis.

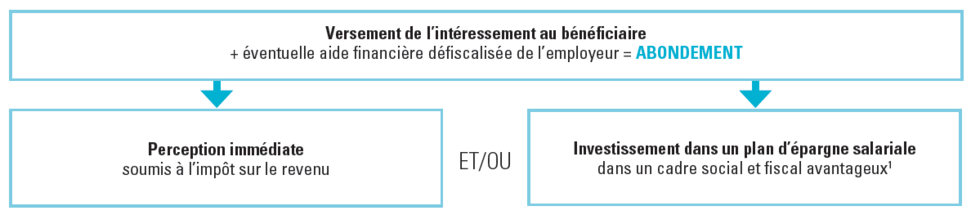

Modalités de versement et destination des sommes

- La prime individuelle d’intéressement doit être versée au plus tard le dernier jour du 5e mois suivant la clôture de l’exercice de référence. Passé ce délai, l’entreprise complète les versements par un intérêt de retard(13).

- Le bénéficiaire peut décider de percevoir immédiatement ou d’investir tout ou partie de sa prime dans les plans d’épargne salariale et d’épargne retraite éventuellement mis en place au sein de l’entreprise dans un délai de 15 jours courant à compter de la date à laquelle il a été informé du montant qui lui est attribué.

L’investissement sur un plan d’épargne permet d’exonérer fiscalement(1) le montant de la prime. Le placement n’est pas garanti en capital. Il est exposé aux risques liés aux marchés financiers.

L’offre intéressement

En fonction de vos spécificités et de vos objectifs, nous vous proposerons :

- Une offre clé en main proposée par Natixis Interépargne, avec un mode de calcul simple intégrant des objectifs sur vos résultats financiers,

- un accord d’intéressement simplifié, rapide à mettre en place,

- un dépôt auprès des autorités administratives compétentes(2) réalisé par Natixis Interépargne (sous réserve des délais(14),

- un simulateur pour estimer le montant de l’intéressement à verser,

- un traitement collectif digital de l’intéressement

- le suivi de l’accord pendant 3 ans.

- Ou bien une offre sur mesure proposée par MCR Consultants(15), qui intègrera des objectifs spécifiques de performance comme les notions d’activité, de marge, d’acquisition de nouveaux clients.

- la détermination des objectifs – Chiffrage des gains,

- un accord sur-mesure s’adaptant aux spécificités de l’entreprise,

- le suivi de l’accord pendant 3 ans.

Vous souhaitez en savoir plus ?

Caisse d'Epargne

(1) Selon dispositions fiscales en vigueur.

(2) La dénomination des autorités administratives compétentes varie en fonction de leur zone géographique, à savoir : Au niveau régional, les Directions régionales de l’économie, de l’emploi, du travail et des solidarités (DREETS) ; Au niveau départemental, les Directions départementales de l’emploi du travail et des solidarités (et de la protection des populations) – DDETS(PP) ; En Île-de-France, la Direction régionale et interdépartementale de l’économie, de l’emploi, du travail et des solidarités (DRIEETS) ; Et en Outre-mer (Guadeloupe, en Martinique, à la Réunion et à Mayotte), les Directions de l’économie, de l’emploi, du travail et des solidarités (DEETS).

(3) L’intéressement peut également être ouvert au chef d’entreprise, aux mandataires sociaux (présidents, directeurs généraux, gérants, membres du directoire, s’il s’agit de personnes morales), au conjoint collaborateur ou au conjoint associé, si l’accord d’intéressement le prévoit.

(4) Et le cas échéant, le plafond de versement est calculé en prenant compte : pour les mandataires sociaux (président, directeur général, gérant, membre du directoire), les rémunérations perçues au titre des fonctions exercées dans l’entreprise dont le montant est imposé à l’impôt sur le revenu dans la catégorie des traitements et salaires de l’année de versement (rémunération au titre du mandat social et jetons de présence spéciaux). – pour les chefs d’entreprise individuelle et les professionnels libéraux, le revenu professionnel imposé à l’impôt sur le revenu au titre de leur activité sur l’année précédente, provenant de l’entreprise ayant mis en place le PEE. – pour les conjoints collaborateurs ou associés de chef d’entreprise (article L. 3332-10) le quart du montant du plafond prévu à l’article L.241-3 du code de la sécurité sociale.

(5) 75 % du Plafond Annuel de la Sécurité Sociale, soit pour 2020, 30 852 € par salarié.

(6) Le forfait social est supprimé sur les sommes versées après le 1er janvier 2019 au titre de la participation, de l’intéressement et de l’abondement pour les entreprises de moins de 50 salariés. Il est également supprimé sur l’intéressement pour les entreprises de moins de 250 salariés. En dehors de ces cas, le forfait social est de 20 %. Il peut être réduit à 16 % sur l’intéressement, la participation et l’abondement versés dans le PER COL-I sous réserve que le règlement prévoit l’affectation par défaut des sommes à un système de « gestion pilotée » comportant au moins 10 % de titres éligibles au PEA-PME.

(7) L’intéressement versé à un exploitant individuel, à un associé de société de personnes ou assimilée n’ayant pas opté pour son assujettissement à l’impôt sur les sociétés, à un conjoint collaborateur ou associé est déductible du bénéfice imposable de l’entreprise concernée uniquement lorsque les sommes sont affectées à un Plan d’Épargne Salariale et d’Epargne Retraite.

(8) Hors prélèvements sociaux de 17,2 % (taux en vigueur au 01/01/20192020).

(9) Hors taxes sur les salaires (pour les entreprises assujetties à cette taxe conformément aux dispositions de l’article 231 du Code Général des Impôts).

(10) 9.7 % (dont 6.8 % de CSG déductible) de 98,25 % du versement brut (uniquement pour les personnes relevant du régime de la Sécurité sociale).

(11) 9.7 % du versement brut.

(12) Exonéré si les sommes perçues sont placées dans un plan d’épargne salariale et d’épargne retraite..

(13) Les intérêts de retard sont égaux à 1,33 x TMOP (taux moyen de rendement des obligations des sociétés privées).

(14) Natixis Interépargne procède au dépôt (sous réserve de conditions de délai de signature du bulletin de souscription au plus tard 10 jours calendaires avant la date limite de conclusion de l’accord et de réception de l’accord signé et de la consultation des salariés ou procès-verbal du comité d’entreprise ou comité social et économique ou décision du(des) délégué(s) syndical(caux)) au plus tard 5 jours calendaires après la date limite légale de conclusion)..

(15) Groupe spécialisé en stratégie et outils de rémunération pour l’entreprise