Afin de renforcer la transparence et la fiabilité des indices de référence, le Règlement européen (UE) n°2016/1011 du 8 juin 2016 modifié définit un cadre réglementaire concernant les indices utilisés comme indice de référence (« le Règlement Benchmark » ou « BMR ») renforçant plus particulièrement leurs méthodes de calcul, ou en fixant des obligations pour ceux qui les utilisent.

Fin décembre 2021 sera une étape importante dans la réforme des indices de référence : l’indice européen Eonia sera publié pour la dernière fois le 3 janvier 2022. Les indices LIBOR disparaitront définitivement le 31 décembre 2021, sauf les principales maturités du LIBOR USD qui persisteront jusqu’à fin juin 2023.

Pourquoi les indices de référence font-ils l’objet d’une réforme ?

Afin de renforcer la transparence et la fiabilité des indices de référence, le Règlement européen (UE) n°2016/1011 du 8 juin 2016 modifié définit un cadre réglementaire concernant les indices utilisés comme indice de référence (« le Règlement Benchmark » ou « BMR ») renforçant plus particulièrement leurs méthodes de calcul, ou en fixant des obligations pour ceux qui les utilisent.

Ces indices de référence (aussi dénommés taux de référence ou index de référence) sont utilisés plus particulièrement par les banques, les assureurs et les sociétés de gestion de portefeuille (SGP) dans le cadre de leurs opérations, notamment pour des crédits à taux variable, et dans le calcul de taux de rémunération d’un instrument financier ou d’un fonds d’investissement alternatif (FIA).

Quels sont les taux alternatifs concernés ?

Post revue par le FSB, les taux alternatifs proposés sont vus comme étant plus représentatifs de la réalité économique et plus fiables que les IBORs actuels, car leur calcul est basé sur des transactions réelles, ce qui devrait réduire le risque de manipulation.

Plusieurs indices vont voir ou ont vu leur méthodologie de calcul modifiée ou disparaître, à l’exception de l’Euribor qui est désormais conforme au BMR :

- En Europe, pour les indices significatifs :

- Depuis le 2 octobre 2019, la Banque Centrale Européenne publie un nouveau taux au jour le jour : Euro Short Term Rate (€STR) (https://www.ecb.europa.eu/paym/initiatives/interest_rate_benchmarks/euro_short-term_rate/html/index.en.html) qui remplace progressivement l’Eonia (https://www.emmi-benchmarks.eu/euribor-eonia-org/about-eonia.html).

- Disparition du Libor EUR fin 2021.

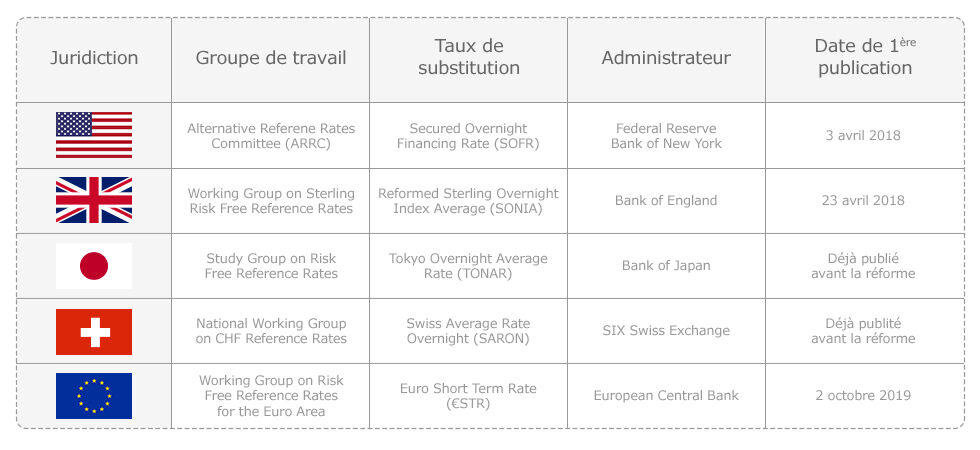

- Hors Europe, création ou réforme de nouveaux indices, dits RFR ou « Risk Free Rate » : le SOFR aux Etats-Unis ; le Sonia au Royaume-Uni ; le Saron en Suisse ; le Tonar au Japon ; etc. ; les LIBORs actuels étant amenés à disparaître.

- Ce qui va se passer pour certains indices de référence :

- Soit une modification de la méthodologie de calcul de l’indice de référence du contrat.

- Soit une substitution de l’indice de référence par un nouvel indice de référence.

Indices de substitution par devise :

Bien que que les indices de substitution pour chaque devise soient maintenant identifiés, le calendrier de bascule d’un indice à l’autre n’est pas homogène.

Quel est le calendrier de transition des IBORs ?

Compte tenu de l’étendue de l’utilisation des IBORs par presque tous les marchés et produits, les régulateurs et groupes de travail encouragent une transition graduelle.

L’Eonia sera publié pour la dernière fois le 3 janvier 2022. Pour les contrats ne contenant aucune disposition de repli ou ne contenant pas de dispositions de repli appropriées qui font référence à l’Eonia et viendraient à échéance après cette date, le Règlement d’exécution de la Commission (UE) 2021/1848 du 21 octobre 2021 a désigné l’€str auquel s’ajoute un spread d’ajustement d’écart de taux égal à 8,5 bps, comme un indice de référence pour remplacer le taux moyen pondéré au jour le jour de l’euro (Eonia).

L’Euribor étant conforme au BMR, il peut continuer à être utilisé pour les contrats / instruments existants et nouveaux. Rien n’indique actuellement qu’il cessera d’être publié dans un futur proche. Néanmoins, le groupe de travail européen se réunit actuellement en vue d’identifier des méthodologies de substitution basées sur €str pour l’Euribor, dans le cas d’un scenario où l’Euribor cesserait définitivement d’exister.

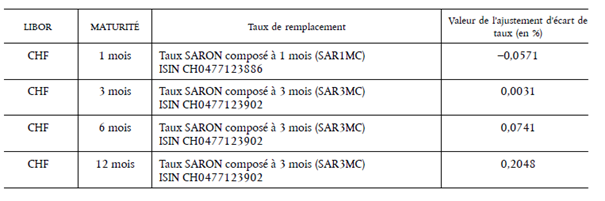

Le LIBOR CHF cessera d’être publié le 1er janvier 2022. Pour les contrats ne contenant aucune disposition de repli ou ne contenant pas de dispositions de repli appropriées qui font référence au LIBOR CHF et viendraient à échéance après cette date, le Règlement d’exécution (UE) 2021/1847 de la Commission du 14 octobre 2021 a désigné un taux de remplacement légal pour certaines maturités du LIBOR CHF (qui se décompose entre le taux de remplacement auquel il convient d’ajouter la valeur de l’ajustement d’écart de taux4).

Les autres changements intervenant à la fin de l’année 2021 sont les suivants :

- Fin de publication des LIBOR GBP et LIBOR JPY.

- Fin de publication des maturités 1 semaine, 2 mois du LIBOR USD.

- Interdiction par les régulateurs de conclure de nouveaux contrats référençant le LIBOR USD (avec quelques exceptions).

Qu’est-ce que la valeur d’ajustement d’écart de taux ou « Credit Adjustment Spread » ?

Il existe une différence de valeur entre les IBORs et les RFR. Afin de tenir compte de cette différence et de réduire au minimum l’impact économique d’un remplacement, un ajustement d’écart de taux est appliqué, selon une méthodologie diffusée ou recommandée par des groupes de place ou les autorités publiques.

Comment la transition des IBORs va-t-elle impacter les clients de la Caisse d’Epargne ?

La transition IBOR impactera certains des produits et services offerts par la Caisse d’Epargne à ses clients. La Caisse d’Epargne encourage ses clients à analyser les contrats qu’ils ont souscrits et qui référenceraient ces indices.

Caisse d'Epargne

(1) Interbank Offered Rates

(2) London Interbank Offered Rate

(3) Financial Stability Board

(4) Cf. paragraphe relatif à l’ajustement d’écart de taux