Caisse d'Epargne vous accompagne au quotidien et dans vos projets de vie : gestion de votre compte en ligne, simulation de crédit, assurance, épargne.

Investir dans des produits financiers comporte des risque de perte en capital. Parlez-en à votre conseiller.

Le top 5 des idées reçues sur l’épargne financière

Je ne peux pas investir sur les marchés financiers car :

Je n’y connais rien en finance

Ne vous laissez pas impressionner par le jargon financier ! On ne vous demande pas non plus de maitriser tous les termes techniques ni de mettre en place des montages financiers complexes… Pour vous lancer, vous pouvez investir dans des Unités de Compte au sein de votre contrat d’assurance vie ou dans des Organismes de Placements Collectifs (pas de panique, toutes les explications arrivent ci-dessous), via un Plan Epargne en Actions ou un Compte Titres Ordinaire. Ce sont des experts qui gèrent alors pour vous l’allocation de vos actifs financiers…

Je ne suis pas millionnaire

Et alors ? Pas besoin d’être millionnaire pour investir sur les marchés !

Vous pouvez investir soit via des Organismes de Placement Collectif, soit en direct sur des actions ou des obligations. Dans les deux cas, c’est à la portée de chacun. Les minimums d’investissement sont faibles et permettent à tous d’investir sur les marchés financiers. Progressivement, avec l’aide de votre conseiller et en fonction de votre profil d’investisseur, de vos projets et de votre horizon de placement, vous pourrez vous constituer un portefeuille de placements diversifié, en contrepartie d’une certaine prise de risque.

J’ai déjà un travail, je n’ai pas le temps

Là aussi, vous pouvez confier la gestion de votre épargne à des professionnels en optant pour les Organismes de Placement Collectif ou pour la Gestion Déléguée Les gérants se chargeront de gérer votre portefeuille en visant à s’adapter au mieux au contexte économique et financier. Votre conseiller en agence vous accompagne dans le choix des supports correspondants à vos projets d’épargne.

J’ai peur de perdre toute mon épargne

Le risque de perte en capital existe bel et bien lorsque l’on investit sur les marchés financiers. Néanmoins, tous les supports d’investissement (actions, obligations, produits monétaires) ne comportent pas les mêmes risques. Un principe clé : la diversification ! Diversifier son portefeuille de placements peut permettre de limiter le risque tout en cherchant à capter un potentiel de performance. Dans tous les cas, il est important de se constituer en amont une épargne de précaution investie sur des supports sécurisés (livrets ou plans d’épargne). Et répondre ainsi aux besoins de la vie quotidienne.

Moi et l’adrénaline de la spéculation…merci, mais non merci

Investir en Bourse ne revient pas forcément à spéculer ! Certains le font en optant pour des stratégies de court terme basées sur les mouvements quotidiens des cours de Bourse (risque maximal !) … Mais pour beaucoup d’investisseurs, il est conseillé d’investir en bourse sur le long terme (> à 5 ans), en respectant son horizon de placement, c’est-à-dire l’échéance prévisible du projet pour lequel vous épargnez. Et le temps joue en votre faveur car un investissement de long terme peut offrir en moyenne des rendements plus élevés que ceux des supports de placement plus classiques, comme les livrets par exemple.

L’épargne financière ? Une question de projets

L’idée commence à faire son chemin ? Vous pensez à sauter le pas ? Alors bienvenue dans l’univers de l’épargne financière ! Mais avant, il convient de faire le point avec vous-même et avec votre épargne.

C’est l’heure du bilan

Besoin de faire le point avant d'aller plus loin ? Laissez-vous guider

La gestion collective (le concept d’Organisme de Placement Collectif), comment ça marche ?

1ère étape : Imaginez une enveloppe nommée OPC, dans laquelle vous placez votre épargne financière.

2ème étape : D’autres investisseurs, des particuliers comme vous, mais aussi des professionnels pourquoi pas, remplissent à leur tour cette enveloppe avec leur propre épargne.

3ème étape : L’intégralité de cette enveloppe est ensuite gérée par un professionnel, le gérant de portefeuille. Il prend le soin d’expliquer à tous les investisseurs qui l’ont remplie ce qu’il compte en faire exactement : c’est sa stratégie d’investissement. Cette dernière apparait dans un document règlementaire appelé Document d’information Clés pour l’investisseur.

4ème étape : L’avantage, c’est qu’avec la somme totale de cette enveloppe, notre professionnel va pouvoir, en contrepartie d’une certaine prise de risque, investir à son tour dans différentes valeurs. Il cherche aussi conformément à sa stratégie d’investissement, à capter leur potentiel de performance tout en diversifiant votre investissement… ce qui aurait peut-être été plus difficile si vous aviez été seul avec votre unique pécule…

Et voilà comment fonctionne le concept d’Organisme de Placement Collectif.

Les OPC sont divisés en deux grandes familles :

- les OPCVM (Organismes de Placement Collectif en Valeurs Mobilières)

- les FIA (Fonds d’Investissement Alternatifs)

Ils peuvent prendre la forme de SICAV (Société d’Investissement à Capital Variable), ou de FCP (fonds commun de Placement). Dans tous les cas, l’AMF garde un œil attentif sur ces OPC.

5 questions essentielles à se poser pour choisir son mode d’investissement

Pour choisir le mode d’investissement qui convient le mieux, plusieurs critères sont à prendre en compte.

Investir en fonction de ses convictions : ce qu’il faut savoir sur la classification des produits financiers

Pour pouvoir comparer les OPC en matière de responsabilité environnementale et sociale ils sont classés en 3 catégories :

| Les produits Article 6 | Les produits Article 8 | Les produits Article 9 |

|---|---|---|

| Ils ne font pas la promotion des caractéristiques environnementales et/ou sociales, n’ont pas un objectif d’investissement durable et ne répondent pas à la définition des articles 8 et 9. | Ils font la promotion de caractéristiques environnementales ou sociales et les sociétés dans lesquelles ils investissent appliquent des pratiques de bonne gouvernance. Ces produits intègrent des caractéristiques environnementales et sociales dans leurs communications sans que ce point soit central, ni le point central du processus d’investissement des produits. | Ils ont un objectif d’investissement durable. |

En quoi consiste réellement la diversification des placements ?

Les clés pour bien diversifier son épargne financière

Le dicton dit : « Il ne faut pas mettre tous ses œufs dans le même panier ». Proverbe probablement le plus célèbre des marchés financiers, et pour cause… c’est LA règle de base. Il existe moult façons de diversifier ses placements mais pour un seul objectif : limiter le risque.

Bon à savoir : pour diversifier, vous pouvez aussi opter pour les versements programmés1

Vous versez à la fréquence que vous souhaitez, le montant que vous souhaitez, et le reste est automatique…

En ajustant mécaniquement vos placements en fonction des fluctuations des marchés (plus d’achats quand les marchés sont bas, et moins quand ils sont hauts), les versements programmés vous permettent, in fine, de lisser le prix d’achats de vos parts.

Focus sur vos solutions d’investissement financier

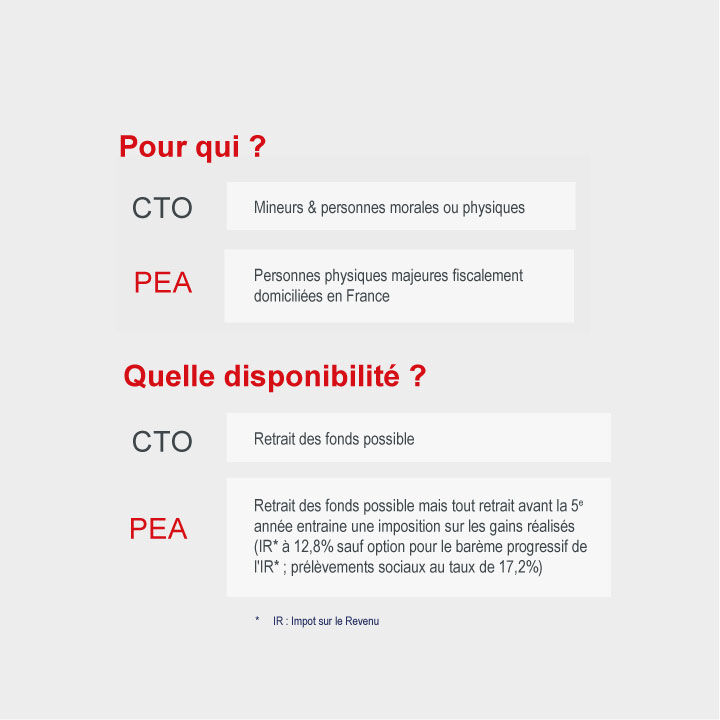

Vous êtes convaincus de vouloir investir sur les marchés financiers ? Mais une question persiste : par quel biais ? En d’autres termes : quel sera la meilleure enveloppe pour détenir vos actions ou vos OPC et servir au mieux vos objectifs de placement ?

Comprendre les différents types de contrat

-

Contrat d’assurance-vie et contrat d’assurance décès

Le contrat d’assurance décès est une solution de prévoyance dont l’objectif est de verser un capital, défini lors de l’adhésion, au(x) bénéficiaire(s) désigné(s) au contrat, en cas de décès. Ce contrat permet de préserver au mieux le niveau de vie de votre famille en cas de coup dur, et idéalement, d’éviter d’entamer le capital que vous souhaitez transmettre au(x) bénéficiaire(s) de votre choix.

Le contrat d’assurance-vie est une solution d’investissement à long terme dont l’objectif est de se constituer ou de chercher à valoriser un capital. Ce dernier reste disponible(1) pour réaliser des projets de son vivant, même s’il permet aussi de transmettre un capital au(x) bénéficiaire(s) désigné(s) en cas de décès dans un cadre fiscal avantageux(2). -

Le PEA est un support permettant des investissements essentiellement dans la zone euro

Le Plan d’Epargne en Action peut contenir des actions de sociétés ayant leur siège dans un pays de l’Union Européenne; mais aussi des parts d’OPC (vous savez ce que c’est maintenant…) investis à hauteur d’au moins 75% en actions de sociétés établies dans ces pays…

Restez informés

Vous vivez seul l’aventure des marchés financiers ? Vous avez confié votre épargne à des experts ? Dans tous les cas, il faut s’informer ! Et s’informer, ça s’apprend.

5 points pour rester informé

DIC, prospectus… kesako ?

Il y a l’information que vous allez chercher vous-même et celle qui peut venir à vous. … On vous explique tout ici.

Caisse d'Epargne

Document à caractère publicitaire et non contractuel

(1) Selon conditions fiscales en vigueur

(2) Selon les tendances des marchés financiers et/ou des orientations de gestion des fonds, l’investissement progressif ne garantit pas dans tous les cas de figure une performance supérieure à l’investissement en une seule fois.

© Photos : iStock